お知らせ

NEWS2024.01.17

広島県が発行する「グリーンボンド」への投資について

サンケイ株式会社(代表者名:荒谷 雄気、以下「当社」という)は、このたび、広島県が発行するグリーンボンド(広島県令和5年度第5回公募公債(グリーンボンド・5年))、以下「本債券」という)への投資を決定しましたので、お知らせします。

「グリーンボンド」とは、気候変動の緩和・気候変動への適応に資するプロジェクトなどの資金調達のために発行される債券のことであり、ESG(1)投資の対象となります。本債券は、ICMA(International Capital Market Association/国際資本市場協会)が定義するグリーンボンド原則2021、環境省グリーンボンドガイドライン2022年度版に適合する旨、JCR(株式会社日本格付研究所)からセカンドオピニオンを取得しております。

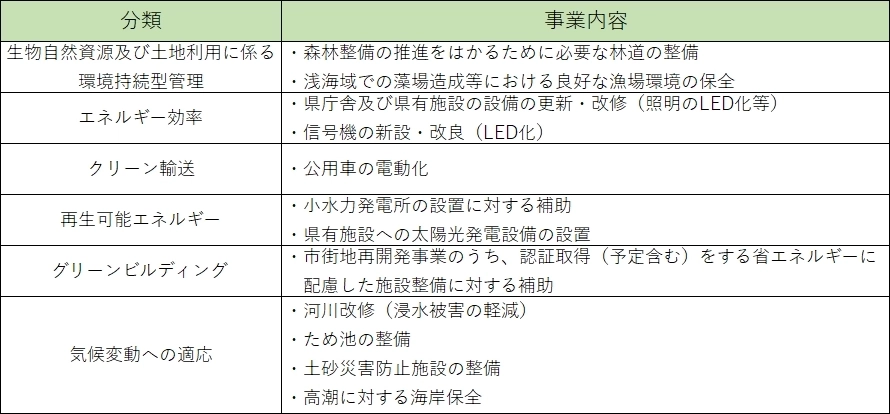

本債権の発行による資金調達は、下表の環境施策に充当されます。

当社は、本債券を始めとしたSDGs債への投資を継続的に実施することで、今後も環境及び社会の課題解決につながる事業やSDGsの達成に貢献する事業を資金面からサポートし、社会的責任を果たしてまいります。

<本債権の概要>

銘 柄

広島県令和5年度第5回公募公債(グリーンボンド・5年)

年 限

5年

発行額

50億円

発行日

2023年12月20日

(1) ESGとは、環境(Environment)、社会(Social)、ガバナンス(Governance)の英語の頭文字を合わせた言葉。「ESG投資」とはこれらの要素を重視・選別して行う投資のこと

以 上

本件に関するお問い合わせ

サンケイ株式会社 管理部 Tel:082-507-0671